中国网络安全细分领域矩阵图(Matrix 2019.11)发布 |

| 来源:聚铭网络 发布时间:2019-11-08 浏览次数: |

信息来源:安全牛 本次调查数据的时间区间为 2018 年全年,调查对象为国内市场上相应细分领域的网络安全公司。此次报告推出的矩阵图包含 4 个细分领域:工业控制系统安全、身份与访问管理 (IAM)、Web 应用防火墙 (WAF/云WAF)、下一代防火墙/防火墙/UTM。同时也对各细分领域的技术定义、产品比例、产品形态、行业用户、技术趋势和市场规模进行了简要叙述。 此外,自本次矩阵图开始,安全牛根据国内安全技术及产业的发展程度,将网络安全细分领域市场划分为四个阶段:概念市场、新兴市场、发展市场和成熟市场。 √ 概念市场:已有新技术概念和框架的提出,尚未形成完整的落地方案。 √ 新兴市场:一些安全企业开始投入研发,并形成少量的收入,但多数用户尚在观望。 √ 发展市场:该技术已有较为成熟的产品及典型案例,市场开始进入快速增长期。 √ 成熟市场:已得到业界普遍认可,市场进入稳定期。 中国网络安全细分领域矩阵图(Matrix 2019.11) 一、工控安全矩阵 (ICS Matrix)

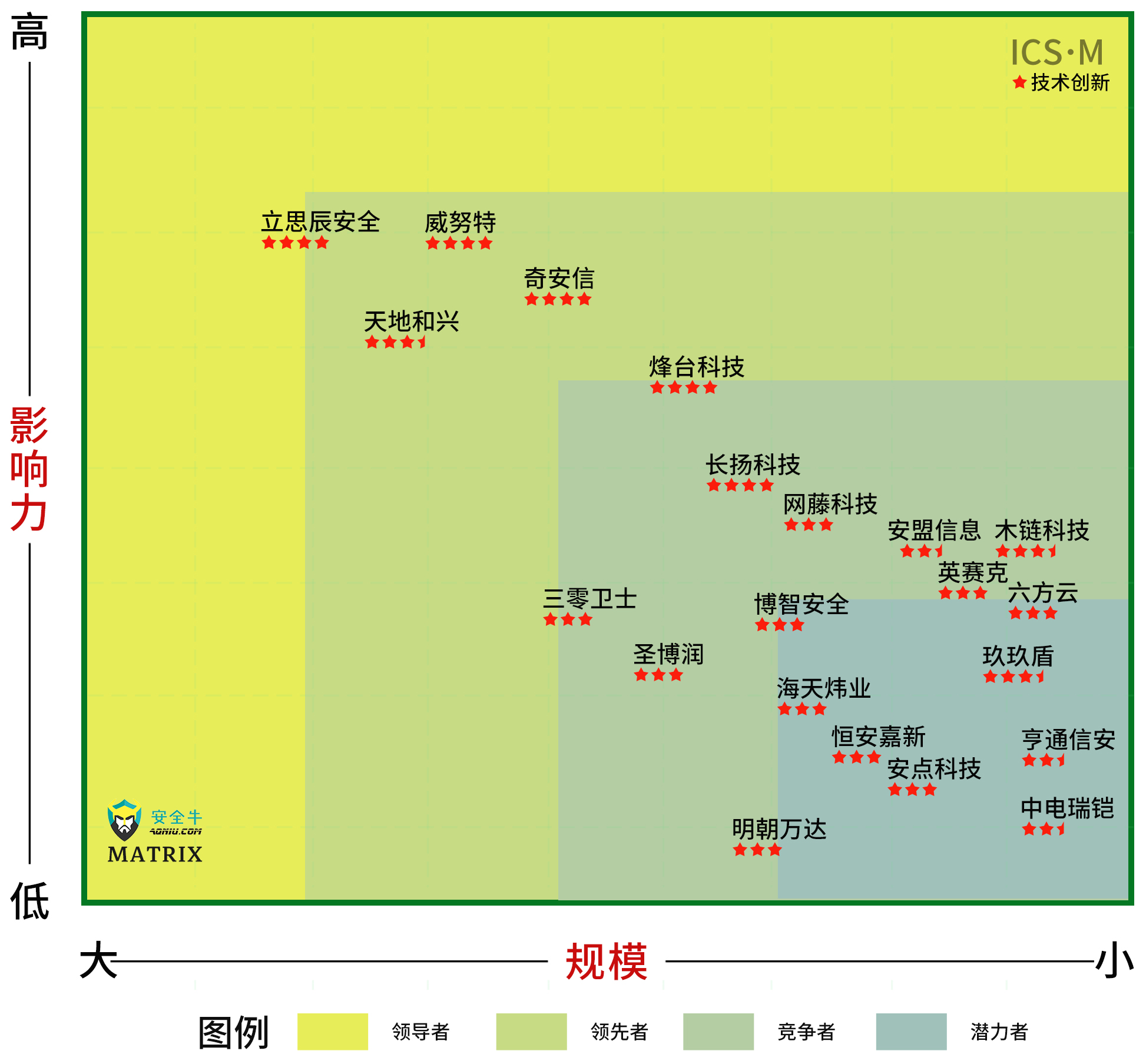

“工控安全” 或称 “工业控制系统安全” 属于安全牛定义的发展市场。 国内大部分工业企业安全防护建设主要依据《网络安全等级保护基本要求》。“等保要求” 将工业企业功能层级模型划分为五个层级,从上到下依次为企业资源层、生产管理层、过程监控层、现场控制层及现场设备层。目前国内的工业网络安全防护主要集中在企业资源层、生产管理层和过程监控层,还无法将安全防护做到 “现场设备层” 和 “现场控制层”,主要有两方面原因,第一,安全防护无法保证生产作业过程的实时性不受影响,第二,因现场控制层的控制网较分散,工业企业需采购大量安全设备,造成成本的大幅提升。 针对不同层级的安全防护,可将国内工业网络安全提供商分为两类:工控安全提供商对 “生产管理层” 和 “过程监控层” 进行防护,涉及工业控制系统安全、企业信息管理系统安全、企业控制网络及管理网安全。工业互联网安全提供商对 “企业资源层” 以上的安全防护涉及互联网宽带网络安全、工业互联网安全态势感知、工业云安全和工业大数据安全。工业互联网安全属于安全牛定义的概念市场,并未列入本次的调研。“工业控制系统安全”,该分类位于安全牛全景图中【物联网安全】的一级分类下。

(1)入选本矩阵图的厂商共 21 家,分别为:长扬科技、天地和兴、威努特、烽台科技、立思辰安全、明朝万达、圣博润、海天炜业、三零卫士、奇安信、网藤科技、博智安全、中电瑞铠、英赛克、亨通信安、木链科技、恒安嘉新、玖玖盾、六方云、安盟信息、安点科技。 (2)目前国内工控安全产品形态主要有:防火墙、网络隔离、流量分析、主机防护、监测审计、安全评估、等保检查工具箱以及安全运维管理平台等。 (3)行业应用方面,电力、石油化工、烟草、军工、轨道交通、煤矿以及先进制造业均为工控安全的主要行业用户。其中,因电力行业安全标准的完善具体、行业客户的高度重视及其信息及系统化程度较高等因素,电力电网行业在工业控制安全建设最为完善及快速,调研发现 90% 以上工业控制安全提供商业务覆盖电力行业。 (4)国内工业控制系统安全挑战主要集中在三方面,工控安全与业务场景的融合度较低、用户缺乏重视且对工业系统控制安全理解不深、以及缺乏工业控制安全的专项技术人才。近年来,随着国家政策的逐步完善,国外关键基础设施网络安全攻击事件频发,政府及企业已开始重视对工业网络安全的投入且对工业互联网安全建设提出明确、细化的安全需求。 (5)据统计,2018年中国工业控制系统安全市场规模在 9 亿元左右,预计 2020 年国内工业控制系统安全市场规模可达到 15 至 18 亿元左右。未来工业控制安全提供商将会呈现行业碎片化,并向特定领域,结合行业特性提供专业定制化的安全解决方案。 二、身份与访问管理 (IAM Matrix)

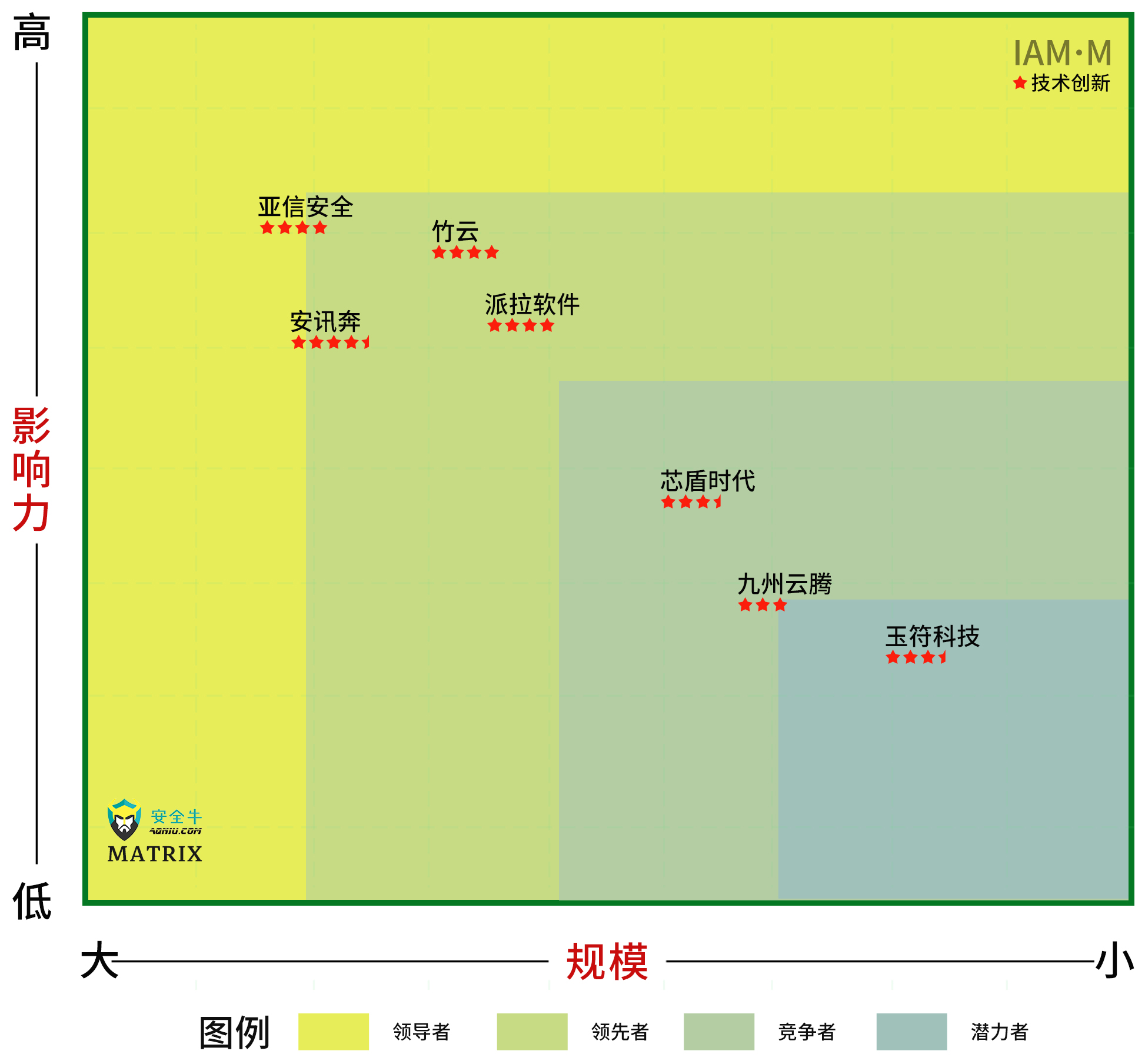

“身份与访问管理 (IAM)” 属于安全牛定义的发展市场。IAM 的技术框架很早就传入国内,但由于国内网络与信息系统普及和标准化程度较低,逐渐演化成运营商行业的 4A,以及具备国内应用特色的堡垒机等。但近年来随着国内信息技术的发展,对 IAM 的需求开始上升。 IAM 系统的核心目标是为每个用户赋予一个身份。该数字身份一旦建立,就必须对每个用户的 “访问生命周期” 进行维护、修改和监视。身份与访问管理系统 (IAM) 必须包含四个基本元素:集中账号管理、身份认证管理、授权管理、集中日志审计。IAM 的核心组成部分的产品形态,主要有统一身份认证、单点登录、账号及权限管理等。“身份与访问管理” 归属于安全牛全景图【身份与访问安全】的一级分类下。

(1)入选本次 IAM 矩阵的厂商共 7 家,分别为:亚信安全、玉符科技、派拉软件、芯盾时代、竹云、安讯奔、九州云腾。 (2)目前国内 95% 以上提供 IAM 整体解决方案的厂商具备 “特权账号访问管理 (PAM)” 的技术能力。从 IAM 及堡垒机厂商在 PAM 技术及市场的调研结果来看,目前对于国内厂商,一方面因 PAM 技术门槛较高,技术基本借鉴国外技术,再根据国内实际案例及行业特性进行开发和融合从而加快产品的市场化,另一面 PAM 技术本身对客户信息化水平及 IT 资产分级分类成熟度有一定要求,综合以上两点 PAM 技术目前在国内落地项目屈指可数,仅在IT环境较为复杂且信息安全风险较高的金融领域及运营商领域已逐渐开始有应用案例。 (3)随着企业内部数据泄漏事件频发、企业云端 IAM 的管理需求增长、用户访问企业资源场景多样化,一些新兴技术已逐渐融入到 IAM 整体方案中,如:API 安全、UEBA(用户与实体行为分析)、CARTA(持续自适应风险与信任评估)、生物识别等。调研发现,目前行业成熟度和客户经验积累仍是国内 IAM 提供商的主要竞争力。而未来,IAM 将会逐渐向平台化、移动化、互联网化发展,而不仅局限于企业内部业务场景。 (4)在国内IAM主要应用在运营商行业、金融行业及涉及复杂业务系统的企业事业单位,本地部署和定制化是依然是大型高端客户的主要需求。随着云和 SaaS 应用的发展,中型企业面临云端 IAM 的管理需求也日益增长,目前国内云 IAM 主要应用于云业务提供商及中小企业租户,IDaaS 是其主要形态。 (4)据统计,2018 年国内 IAM 市场约 7 亿人民币,云 IAM 市场占 IAM 市场总收入的 1/3,约 2.5 亿人民币。预计 2020 年国内 IAM 市场将达到 13 至 15 亿人民币。 三、Web应用防火墙 (WAF,Matrix)

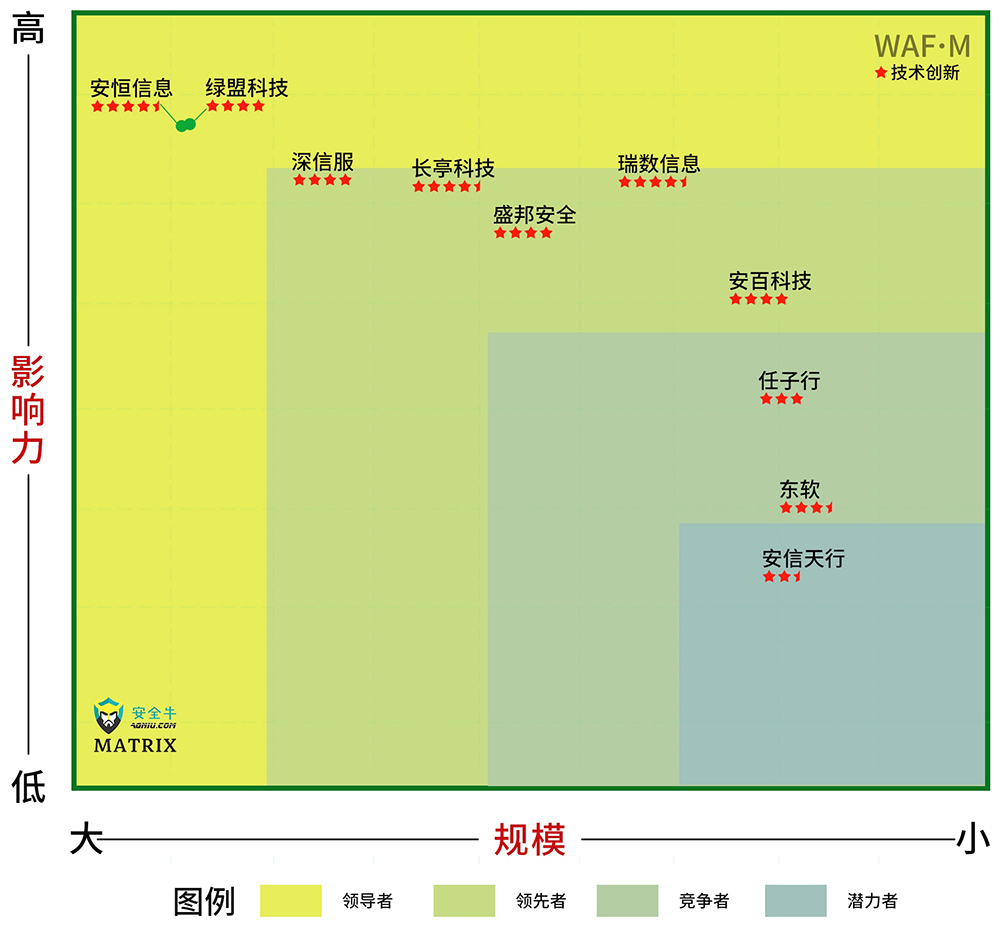

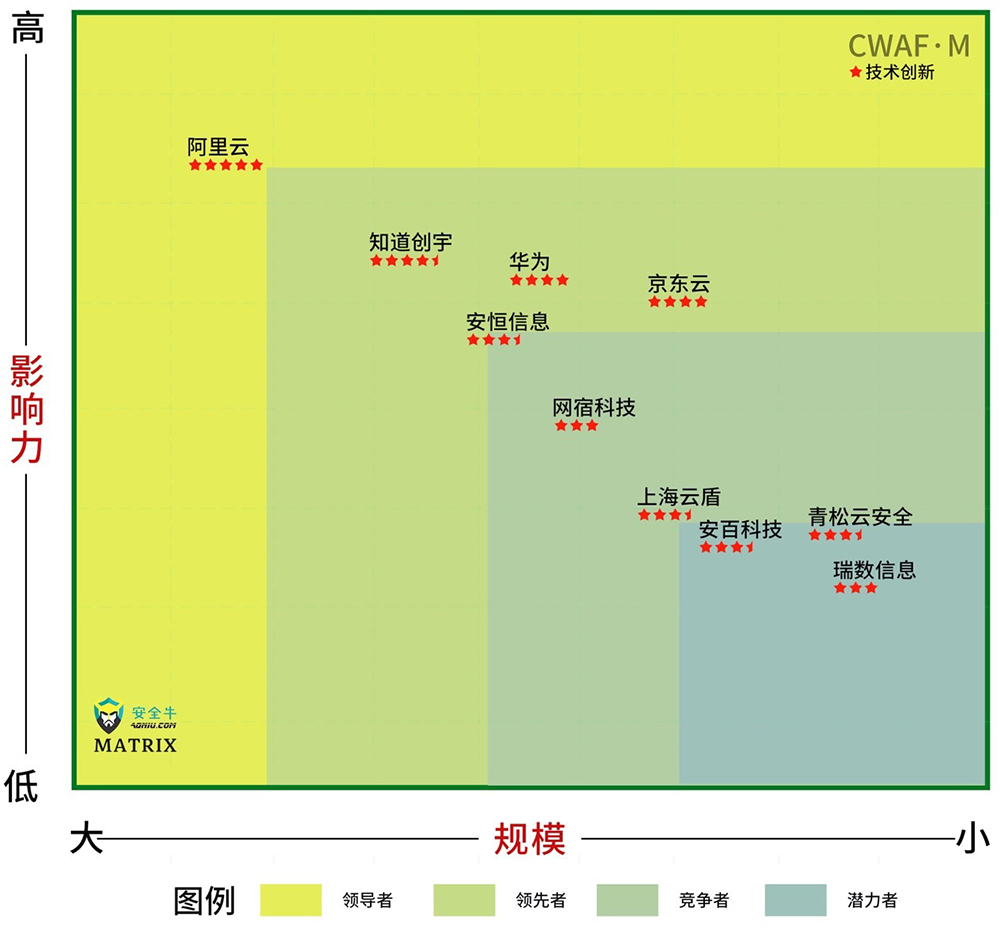

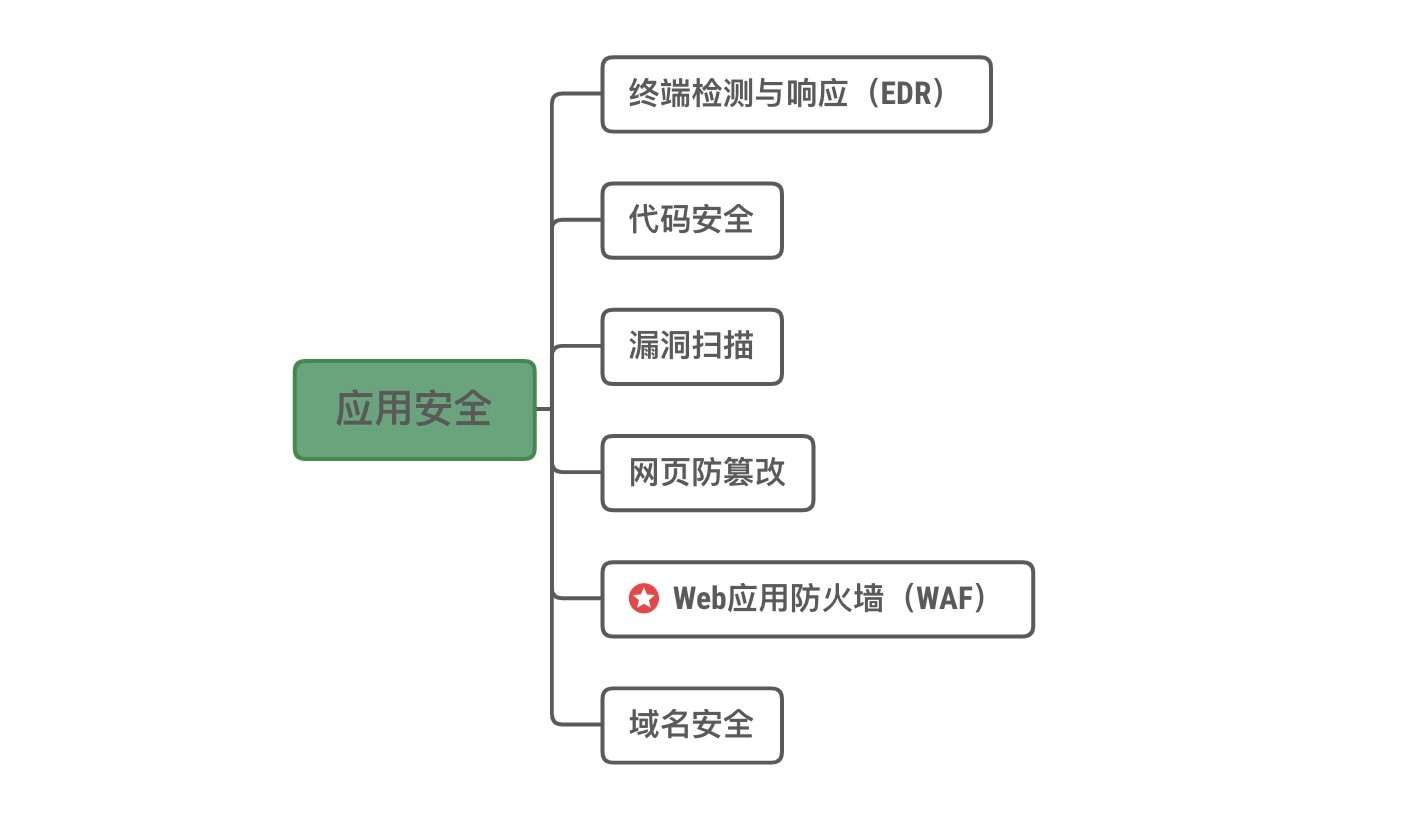

Web 应用防火墙 (WAF) 属于安全牛定义的成熟市场,云 WAF 服务则属于发展市场。 WAF 是一款集 Web 防护、网页保护、负载均衡、应用交付于一体的 Web 整体安全防护设备,和防火墙的区别是,它是工作在应用层,主要对 Web 请求进行防护,有效阻止各类针对 Web 应用和 API 的攻击,如 SQL 注入、XML 注入、跨站脚本 (XSS)、自动化攻击(机器人程序)和应用层拒绝服务 (DoS) 等。Web 应用防火墙 (WAF) 属于安全牛全景图【应用安全】一级分类。

(1)入选本次 Web 应用防火墙矩阵的厂商共 18 家,分别为:瑞数信息、长亭科技、安信天行、安恒信息、盛邦安全、奇安信、交大捷普、网宿科技、安百科技、东软、任子行、深信服、绿盟科技、阿里云、知道创宇、青松云安全、京东云、上海云盾。 (2)WAF 产品形态主要分为三种:硬件 Web 防火墙、Web 防护软件、云 WAF。本次调研中,WAF 产品提供商分为两类,1/3 安全厂商以提供云 WAF 服务为主、2/3 的安全厂商既可供软/硬件 WAF 产品也可同时提供云 WAF 服务。 (3)Web 应用防火墙的技术核心是对 Web 入侵的检测能力。目前国内 WAF 产品技术能力包含:特征识别技术(语法语义分析)、机器学习、大数据分析、动态防御、RASP、威胁情报、容器技术和蜜罐技术等。WAF 产品的核心竞争力可以归结为三点:精确的威胁/攻击识别率、相关系统及设备的智能联动、规则数据库的保护和更新能力。 (4)硬件 Web 防火墙为旁路式和串联式部署在 Web 服务器前,软件 WAF 为代理和嵌入式。据调研发现,对于安全需求较高的网站,如政府、金融、运营商多采购易用、稳定、高吞吐量的硬件 WAF 产品。而软件 WAF 需要单台服务器部署,占用内存过多,并可能存在影响正常业务和被绕过的风险,适合中小型网站。云 WAF 服务采用多租户模式、以云为中心,只需通过移交域名解析权就可实现安全防护,大大减轻了用户的运维成本,但对于一些数据保密级别较高的政企,数据上云是否存在数据泄漏风险,也是客户考虑的因素,国内云 WAF 用户更偏向于互联网行业。 (5)据统计,2018 年国内 Web 应用防火墙 (WAF) 市场约为 9 亿人民币、云 WAF 市场约 4 亿人民币。调研发现,客户对单一 WAF 功能产品需求逐渐减少,WAF 产品已逐渐被具有综合防御能的产品所取代,如下一代防火墙。云 WAF 服务目前尚未形成规模的独立商业市场,除云服务提供商,大部分安全厂商仍以硬件搭配云 WAF 服务的方式提供给用户,但从云服务的发展趋势来看,云 WAF 将会逐年稳步增长,单独硬件 WAF 产品将会逐渐萎缩。 四、防火墙/统一威胁管理/下一代防火墙(NGFW, Matrix)

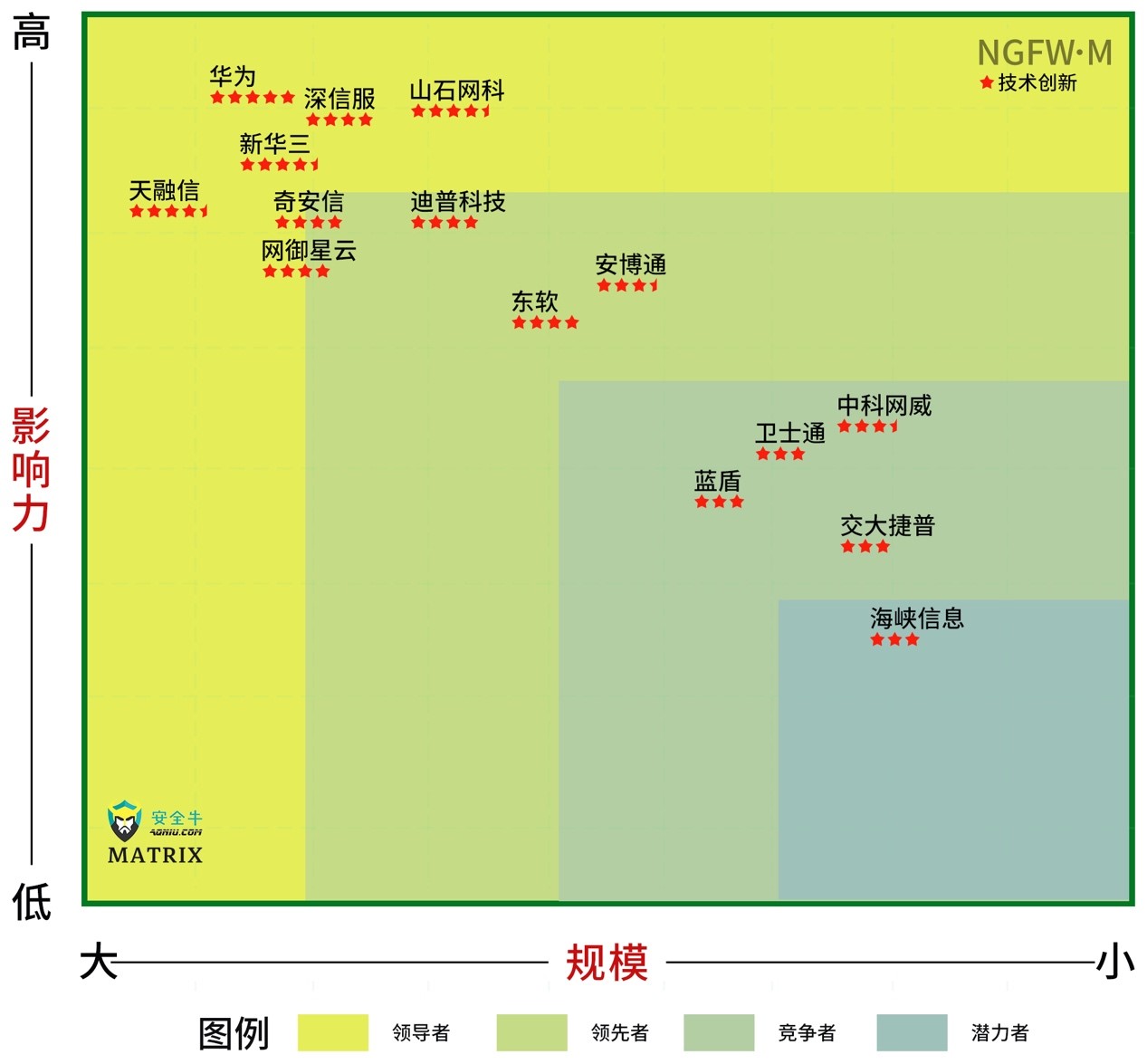

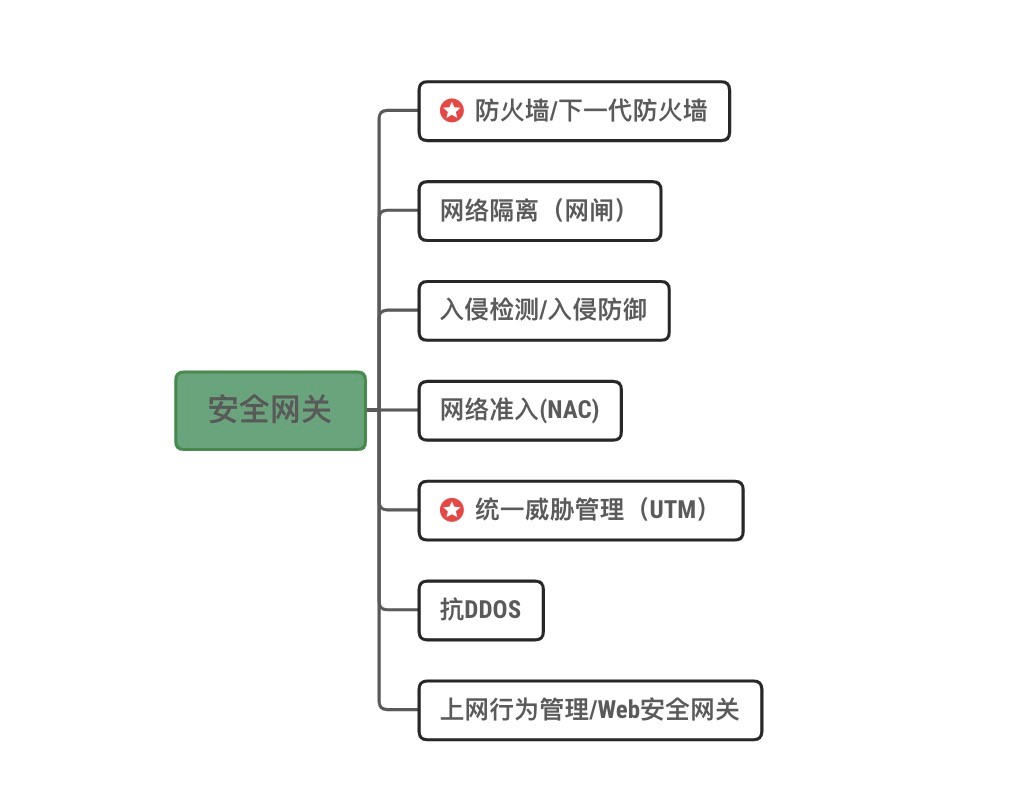

防火墙 (FW) /统一威胁管理 (UTM) /下一代防火墙 (NGFW) 属于安全定义的成熟市场。 因统一威胁管理 (UTM) 和下一代防火墙 (NGFW) 两款产品都是以传统防火墙的能力为基础,并依此进化和提升。所以,本矩阵将防火墙 (FW) /统一威胁管理 (UTM) /下一代防火墙 (NGFW) 三个细分领域合并调研,归属于安全牛全景图中【安全网关】的一级分类下。

(1)入选防火墙/统一威胁管理/下一代防火墙的厂商共 16 家,分别为:中科网威、天融信、网御星云、交大捷普、安博通、东软、山石网科、卫士通、蓝盾、海峡信息、新华三、迪普科技、华为、深信服、奇安信、绿盟科技。 (2)调研发现,目前国内 95% 的安全厂商已将传统防火墙 (FW) 升级为下一代防火墙 (NGFW) 推向用户市场,其中 5% 的安全厂商依旧提供传统防火墙服务,但销售额相比下一代防火墙比例明显偏低。国内市场仅有 10% 的安全厂商为客户单独提供统一威胁管理 (UTM) 产品。 (3)十五年前,IDC 首度提出 “统一威胁管理 (UTM)” 的概念,即将防病毒、入侵检测和防火墙安全设备划归统一威胁管理, UTM 是指由硬件、软件和网络技术组成的具有专门用途的设备,它主要提供一项或多项安全功能,将多种安全特性集成于一个硬设备里,构成一个标准的统一管理平台。 (4)国内 UTM 方案客户主要集中在中小企业,原因是中小企业 IT 规模小、用户数量少、资金预算有限,最为青睐高性价比的 “All-in-One” 产品。虽然 UTM 提供了更多的安全功能,但它并不适合大流量应用场景。 (5)下一代防火墙与传统防火墙、UTM、WAF 等网络边界防护产品重要分水岭是实现 “一次解包、并行检测”,即报文经一次解包后,可并行识别监测应用协议、用户及内容。一体化的边界安全防护能力是下一代防火墙的重要定位。 (6)目前国内的安全厂商所提供的 “下一代防火墙” 产品主要功能模块包含:NAT、应用识别、入侵防御、负载均衡、安全策略、VPN 加密、URL 过滤、应用安全防护、Anti-DDoS、数据防泄漏等,以及新一代技术如:沙盒、威胁情报、异常行为分析等。 (7)近年来,随着虚拟化技术在云计算推广,越来越多的企业将核心业务迁移至公有云。国内下一代防火墙提供商也开始提供虚拟防火墙服务。未来面对网络应用的多样化、物理边界模糊化、以及安全威胁的复杂化,下一代防火墙的高融合性、与云端产品智能联动性、可视化运维将会成为产品竞争力。 (8)据统计,2018 年国内防火墙/统一威胁管理/下一代防火墙市场约为 96 亿人民币、其中下一代防火墙 (NGFW) 约占总收入的 80%、防火墙 (FW) 约占总收入的15%、统一威胁管理 (UTM) 约占总收入的 5%。预计 2020 年国内下一代防火墙/防火墙/UTM 市场约为 160 亿人民币。 结语 未来的市场趋势一定是鼓励自由竞争、用户需求驱动的市场,而一个更加透明和真实的市场,才能够更加的开放和健康。欢迎广大拥有安全业务、具备安全能力的优秀企业加入矩阵图,也欢迎各行各业的领导与专家的指导意见,大家一起为中国网络安全市场的蓬勃发展贡献自己的力量。 |

|

上一篇:下一代欺骗技术 |